在GDP大幅反弹的背景下,近期人民币却意外走贬,再度陷入了6.9区间,数据参差不齐和地缘政治扰动或是主因。

值得一提的是,美元指数从高点大幅回调超10%,近期却止步于101附近。周四凌晨2点,美联储料将宣布加息25BP,目前认为6月再加息25BP的可能性为30%,即市场认为5月可能是最后一次加息。多位交易员和策略师对记者表示,需要密切关注鲍威尔的新闻发布会,这一年发布会引发的波动比决议本身更大,交易员会寻求鲍威尔对银行体系的担忧程度以及今年晚些时候会否降息的任何暗示,而最后一点在近期的会议上一再被淡化。这些都将影响美元和人民币的相对走势。

人民币弱势盘整

【资料图】

【资料图】

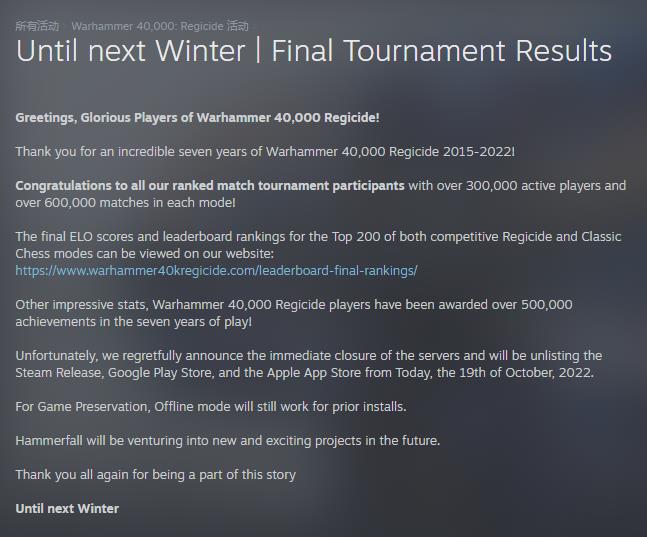

截至北京时间5月3日16:54,美元/离岸人民币报6.9189。4月人民币汇率表现偏弱,在美元指数下行的时候不跟随,在美元指数横盘的时候主动走贬,并再次突破6.90关口。

“我们认为这个现象是由两方面因素综合作用产生:一是近期披露的部分境内经济数据表现非典型;二是人民币汇率升值端的关键变量有待美联储货币政策转折之后确认,尚需一段时间。这些因素可能导致人民币汇率走势相对美元指数有一些时滞。”某大行国际业务专家朱延桦对记者表示。

4月18日公布的中国一季度GDP增速达到4.5%,大超预期(不到4%)。数据公布后,多家国际投行纷纷上调中国全年GDP增速预测至6%以上。然而,市场仍对后续的复苏力度持观望态度,且部分数据似乎存在差异。

朱延桦表示,中国非典型经济数据表现为通胀与货币供应的方向背离,即在高M2与高社融的同时出现了低CPI与低PP1。一方面通胀受到原材料价格、食品以及住宅相关分项的制约上行乏力。另一方面,货币供应主要流向银行信贷与政府债券,并在大型企业与大型项目中沉淀,推动商品价格上升的部分较少。

多数观点认为,货币增量未能带动经济数据全面向好,尤其是税收、工业企业利润等数据表现不佳对人民币汇率造成一定拖累。

此外,最新公布的PMI数据也构成了扰动。官方制造业采购经理人指数从3月的51.9跌至49.2,进入收缩区间,该指数低于市场预期的51.4;4月非制造业PMI保持稳定在56.4,尽管较3月的58.2有所放缓,但基本符合市场预期(56.7)。

“在弱于预期的制造业PMI中,新订单分类指数是一个主要拖累因素,从3月份的53.6跌至4月的48.8,这表明需求不足是当前复苏的主要瓶颈,这与4月政治局会议上的评估一致。”野村中国首席经济学家陆挺对记者表示,“4月PMI数据显示,疫情后被压抑的需求,尤其是制造业的需求,可能已经结束‘而线下服务行业的正常化可能会在第二季度继续支撑经济,这一点可以从正在进行的劳动节假期期间的旅游热潮中得到证明。”

目前,各界预计,在更低的基数下,二季度中国GDP大概率会反弹至7%甚至以上,这或助力人民币走稳。朱延桦认为,“1月时,模型评估人民币汇率曾达到非常高估的状态,即从7.3到6.7的升值速度太快。目前的回调已使汇率回到平衡位置附近。近期人民币虽然小幅贬值,但进一步贬值空间非常有限。未来人民币依然会追随美元指数的运动方向,但时间上可能会滞后一些。”

5月加息是最后一次?

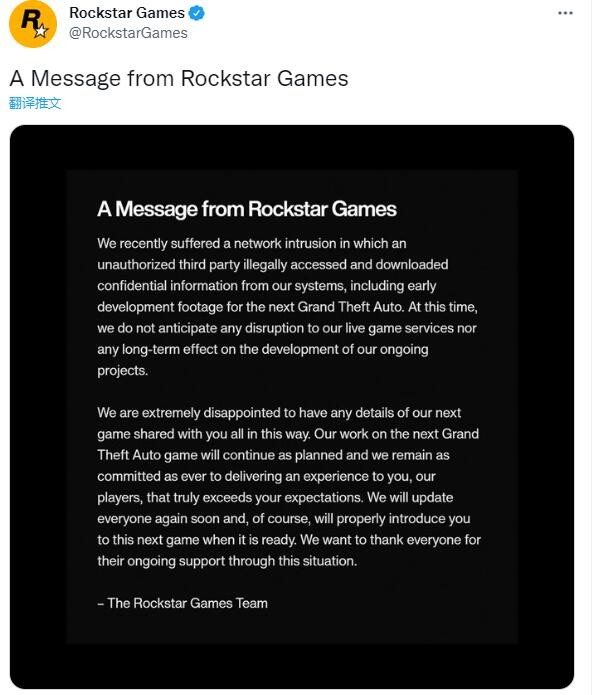

近期,影响人民币汇率的关键事件就是美联储的态度。目前,5月加息预期板上钉钉,但市场尚无法判断6月的形势——加息已经加剧了金融稳定风险,但是通胀仍相当顽固。

根据CME的FedWatch工具,央行加息25BP至5.00-5.25%区间的可能性为90%。交易员认为美联储在6月中旬再次加息25BP的可能性约为30%。“假设美联储在本周的会议上如预期般加息,6月加息可能性的任何变化都将决定市场将此次加息视为‘鹰派’还是‘鸽派’。”嘉盛集团全球研究主管韦勒(Matt Weller)告诉记者。

这轮最激进的加息周期已持续了一年多,劳动力市场仍相对强劲,失业率保持在3.5%的附近,接近数十年低点,初请失业救济人数才刚刚开始上升。与此同时,通胀继续向央行的目标放缓,整体CPI从去年夏天的9%以上降至5%以下,美联储一如既往看重的核心PCE降至4.6%,但仍远超2%的目标(主流观点认为这一目标很难实现)。

韦勒表示,美联储激进的紧缩政策是否会产生额外的负面溢出效应还有待观察。本周末第一共和国银行被拍卖给摩根大通表明,银行体系的压力仍是一个关键问题,但到目前为止,鲍威尔及其同僚不会对当前的宏观经济趋势感到不满。在这样的背景下,美联储可能会坚持照本宣科,再次加息25BP也就不足为奇了。市场的焦点将迅速转向未来——交易员迫切地想知道加息周期是否或何时结束。

高盛近期提及,“我们预计美联储将发出信号,预计将在6月暂停加息,但仍将保持鹰派倾向,比最初设想的更早停止加息是因为银行压力可能导致信贷紧缩。全年余下的时间将保持利率不变。”

对于交易员最关注的前瞻指引措辞,该机构预计,例如联邦公开市场委员会(FOMC)可能会借用前一个周期中类似时刻的声明语言,说“委员会预计货币政策的立场已经足够具有限制性,可以使通胀随着时间的推移回到2%,但将密切关注新获得的信息,并评估其对货币政策的影响”;“在确定利率上调的幅度和时机时,委员会将考虑货币政策的累计收紧程度、货币政策对经济活动和通胀影响的滞后程度,以及经济和金融发展。”

不过,如果美联储比预期中鹰派,那么美元多头很可能卷土重来。“我们一直担心的是,如果要让通胀正从全球经济中消失,则必须要看到经济活动显著下滑。鉴于全球经济增长势头良好,可能仍需要提高利率,使通胀达到央行的目标。有一个数字虽然没有成为头条新闻,但却显示出通胀的顽固,那就是美国的就业成本指数,该指数显示美国的工资增长率为5%。”Dalma Capital Management首席投资官Gary Dugan对记者表示。

到目前为止,美元相对欧元走低,但韦勒表示,有迹象表明欧元/美元在未能突破1年高点后,涨势可能会瓦解。如果美联储更趋鹰派,则美元可能进一步相对于欧元、人民币反弹。

关键词: