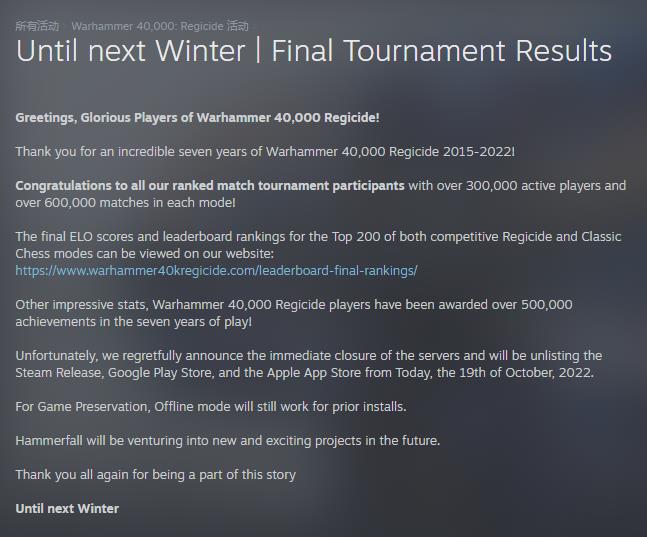

来伊份公告称,公司大股东爱屋企管拟以多种方式,减持手中持有的上市公司股份合计不超过3%

(资料图片仅供参考)

(资料图片仅供参考)

《投资时报》研究员 董琳

对于刚刚披露了2022年业绩报告及2023年一季报的上海来伊份股份有限公司(下称来伊份,603777.SH)来说,公司业绩表现经历了“冰火两重天”。

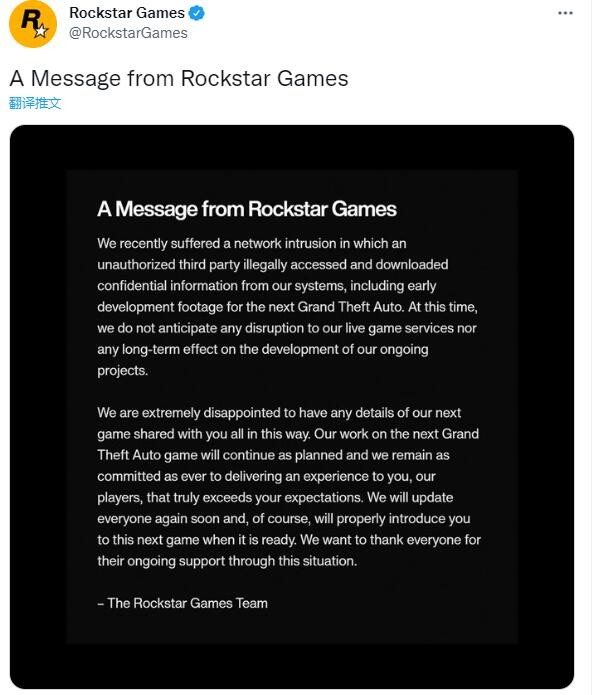

年报显示,2022年来伊份实现营业收入43.82亿元,同比增加5.03%;归属于上市公司股东的净利润1.02亿元,同比增长229.12%;扣非归母净利润0.60亿元,同比增加191.27%,业绩表现整体向好。

但具体到季度数据,来伊份2022年的利润主要是由上半年创造的,上半年增速主要得益于社区团购。半年报显示,2022年1—6月,公司实现归母净利润1.11亿元,扣非净利润为1.01亿元,均为历史同期最高水平。而到了第三季度,来伊份的归母净利润亏损3981.09万元,扣非净利润亏损5346.06万元。

正是由于去年上半年的基数较高,今年一季度该公司的业绩表现再难实现突破。2023年一季度报告披露,期内来伊份实现营收12.12亿元,同比下降7.8%;归母净利润0.71亿元,同比下降23.04%,收入与净利润双双下滑,创下近四年同期新低。

在季度业绩双降的同时,该公司股东再次出手进行减持。5月4日晚,来伊份发布公告称,公司大股东上海爱屋企业管理有限公司(下称爱屋企管)拟以多种方式,减持其持有的公司股份合计不超过3%。

二级市场方面,自2022年末起,公司股价震荡走低。截至5月17日收盘,来伊份股价报于15.57元/股,较2022年12月6日25.9元/股的阶段高点已累计下跌39.88%;较上市初期创下的股价最高点58.05元/股,累计下跌73.18%。

《投资时报》研究员注意到,作为老牌零售企业,多年来来伊份营业收入主要来自线下门店,线上收入仅占总营收一成左右。而随着线下门店的持续扩张,高额的费用吞噬了该公司的大部分利润。

2022年12月至今,来伊份股价变动情况(元/股)

数据来源:Wind

线上营收占比不足2成

来伊份成立于1999年,公司产品涵盖肉类零食、糕点饼干、坚果炒货、膨化食品、冲调速食、海味即食、果干蜜饯、糖巧果冻、果蔬零食、进品食品、节礼文创等12大品类,以自主品牌为主,入驻品牌为辅,一站式解决家庭零食消费需求。

从2017年开始,来伊份加大对线下渠道的押注力度,推出“万家灯火”战略,计划2023年实现一万家门店规模。截至2022年12月31日,公司全国门店总数达3622家,同比增加134家。其中直营门店2128家,加盟门店1494家,同比增加200家,加盟店占比41.2%,全年加盟签约店数超700家。

财报显示,2022年来伊份实现总营收43.82亿元,同比增加5.03%。分渠道来看,来自门店零售的营收为27.46亿元,同比下降3.54%,占总营收的62.66%;来自电商收入5.02亿元,同比去年减少7.54%,占总营收的11.46%。此外,其加盟商批发收入为6.4亿元,同比增长37.46%;特渠收入为3.5亿元,同比增长80.08%。

不难看出,起家于直营门店模式的来伊份,至今仍以线下渠道拓展为主。数据显示,2019年、2020年、2021年,该公司来自线上电商平台渠道的营业收入分别为5.16亿元、5.94亿元、5.43亿元,占总营业收入12.88%、14.75%、13.01%,线上营收占比一直没超过15%,并且最近两年,公司线上营收连续出现8%左右的降幅。

在年报中,来伊份表示,2023年公司将逐步实现云商业务经销化,通过持续提升商品的竞争力、整合品牌和平台资源,赋能经销商,持续做大店铺数规模,进而触达更多消费者,实现线上业务稳定增长。

来伊份2022年分季度主要会计数据

数据来源:公司财报

费用高企削弱盈利能力

事实上,从2018年开始,来伊份已经连续四年扣非亏损,总计亏掉2.46亿元。

《投资时报》研究员注意到,相比于线上零食品牌,来伊份的门店租金成本,人员开支,服务管理成本等都在一定程度上压缩了利润空间,该公司主要靠非经常性损益勉强维持归母净利润为正,非经常性损益中金额最大的两项是政府补助和理财产品投资收益。

以2022年为例,来伊份的销售费用为12.03亿元、管理费用为5.46亿元,其中用于工资及社保费和租赁及物业费上至少占比在60%以上,商品促销费和广告宣传费两者合计占比仅有10%左右。

尽管2022年该公司的销售费用同比去年减少1.54亿元,销售费用率也从上年的30.62%降至27.44%,但在A股5家休闲食品企业中仍是最高的。Wind显示,同期洽洽食品(002557.SZ)、盐津铺子(002847.SZ)、良品铺子(603719.SH)、三只松鼠的销售费用率依次为10.18%、15.79%、18.6%、21.02%。

超高的费用率压低了公司的净利率,导致公司盈利能力低于同行业部分企业。2022年来伊份的毛利率为43.13%,但净利率仅为2.33%。相比之下,洽洽食品同期的毛利率和净利率分别为31.96%、14.21%;盐津铺子的毛利率和净利率分别为34.72%、10.43%;可以看出,虽然来伊份的毛利率均高于洽洽食品与盐津铺子,但净利率却远低于后两者。

分析指出,由于净利率低,费用增长很容易蚕食掉净利润,造成扣非亏损。如果来伊份未能处理好规模及利润间的平衡,未来公司盈利能力还存在持续恶化的风险。

大股东频繁减持

业绩承压的同时,来伊份的大股东也在持续减持。

5月4日晚间,该公司发布公告称,公司大股东爱屋企管拟通过包括但不限于集中竞价交易、大宗交易等方式,减持其持有的公司股份合计不超过1009.68万股,即不超过公司总股本的3%。

《投资时报》研究员注意到,来伊份2016年9月上市,控股股东爱屋企管所持股份有三年限售期。2019年10月起控股股东所持股份正式上市流通。2019年10月底,控股股东及其一致行动人就抛出了减持计划。但是期满后控股股东并未减持。

直到最近两年,爱屋企管开始频繁进行减持。据公司公告,2021年4月8日到2021年10月15日之间,爱屋企管总计减持1001.06万股,占公司总股本的2.97%。减持价格区间为12.5元/股—21.3元/股,减持总金额约1.4亿元。2022年8月31日到2022年9月7日之间,该公司减持679.28万股,减持比例2.0183%。减持价格区间为13.47元/股—16.55元/股,减持总金额为9287.76万元。

目前,爱屋企管持有来伊份53.4%的股份,加上一致行动人的持股,爱屋企管总共控制来伊份63.17%的股份。

此外,今年3月17日,来伊份发布公告表示,公司自然人股东汪小明以集中竞价交易的方式减持公司89万多股,占公司总股本的0.27%。本次减持后,汪小明不再是持股5%以上股东。

值得一提的是,来伊份的分红也相当大手笔。据Wind统计,自从2016年上市以来,该公司分红近2.66亿,分红率达到67.29%。

关键词: